Deutsche Unternehmensimmobilien legen Exotenstatus ab

Deutsche Unternehmensimmobilien legen Exotenstatus ab

Auf dem angelsächsischen Immobilienmarkt sind Light-Industrial-Immobilien keine Exoten, sondern seit längerer Zeit etablierte Anlageziele von Investoren. Inzwischen haben deutsche Unternehmensimmobilien aufgeholt.

Das zeigt sich unter anderen an massiven Portfoliokäufen durch ausländische Investoren sowie stetig sinkenden Cap Rates, also dem Verhältnis des Nettoertrages zum Kaufpreis. Allerdings ist die hohe Eigennutzungsrate durchaus auch ein Bremsschuh für Investitionen.

Der Begriff „Unternehmensimmobilie“ beinhaltet im Gegensatz zu Light-Industrial-Immobilien auch die sogenannten Transformationsimmobilien, die erst durch umfassende Revitalisierung und Umbau neue gewerbliche Nutzungen ermöglichen. Sie bringen meist einen historischen industriellen Charme mit.

Cap Rates sinken massiv

Um den deutschen Markt für Unternehmensimmobilien im internationalen Kontext einzuordnen, kann die durchschnittliche Cap-Rate für Industrial-Immobilien (inklusive großflächiger Logistik) herangezogen werden.

Die durchschnittliche Cap Rate in Deutschland war zwischen 2012 und 2015 im Vergleich zum US-amerikanischen und britischen Markt im Industrial-Segment deutlich volatiler. Ab 2015 stieg allerdings die Investmentnachfrage in Deutschland so stark an, dass die durchschnittliche Cap Rate von 8,0 % (2015) nahezu kontinuierlich auf 6,3 % am Jahresende 2017 – und sogar stellenweise unter die Vergleichswerte des US-amerikanischen und britischen Marktes – fiel.

Trotz Volatilität hat sich der deutsche Markt in den letzten Jahren dynamisch entwickelt. Angesichts des gesamten Investmentpotenzials hat er aber noch deutliches Steigerungspotenzial.

Der Anteil von Industrial-Immobilien am gesamten gewerblichen Transaktionsvolumen in Deutschland war im Betrachtungszeitraum (ab 2012) deutlich geringer als in den Vergleichsmärkten. Die Bedeutung der Assetklasse nimmt hierzulande aber spürbar zu: Mit 12 % war der Anteil im Jahr 2017 erstmals zweistellig und bereits doppelt so hoch wie 2015 – neben Investitionen in Unternehmensimmobilien auch bedingt durch die hohe Nachfrage nach großflächigen Logistikimmobilien.

Paketkäufe bevorzugt in Metropolen

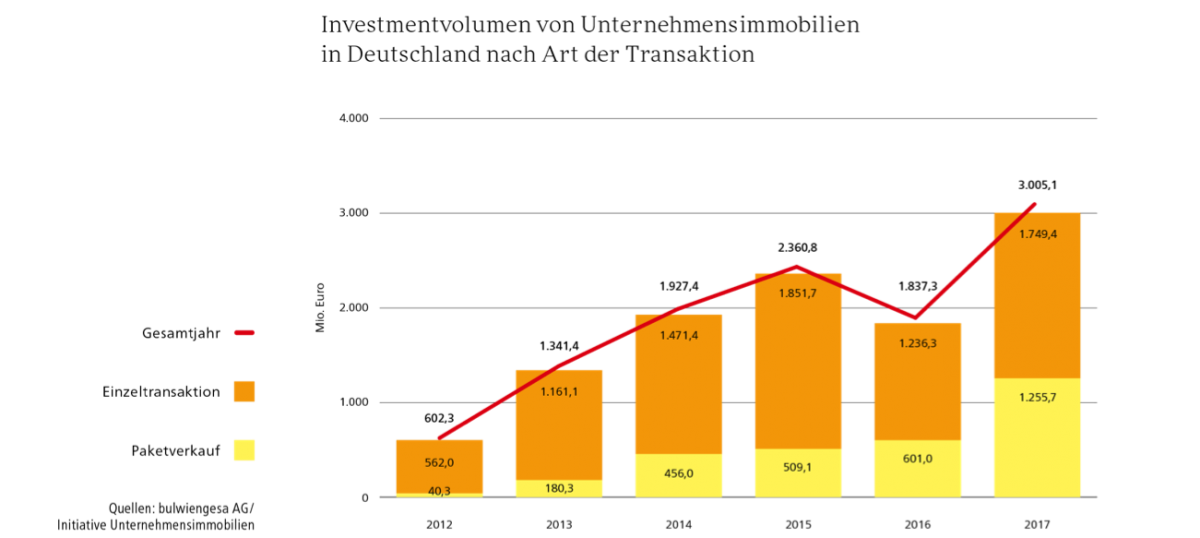

Das Interesse internationaler Akteure wird auch deutlich an der Entwicklung des Transaktionsvolumens von Paketkäufen. Investitionen in größere Portfolios oder Käufe ganzer Unternehmen ermöglichen es, auf einen Schlag viel Kapital zu platzieren.

Im Rekordjahr 2017 erreichte nicht nur das gesamte Transaktionsvolumen, sondern auch der Anteil von Paketverkäufen mit rund 42 % einen Höchstwert. Über 1,2 Mrd. Euro wurden in Paketkäufe investiert und damit mehr als in den Jahren 2015 und 2016 zusammen. Der größte Teil entfällt auf internationale Investoren. Mit ihrem Markteintritt hat sich das Kapital, das in Unternehmensimmobilien-Portfolios investiert wurde, vervielfacht. Somit stehen die neuen Rekordhöhen des Transaktionsvolumens für die Assetklasse Unternehmensimmobilien in engem Zusammenhang mit der intensiven Marktpräsenz internationaler Investoren.

Einen Unterschied zwischen einheimischen und internationalen Investoren gibt es bei der regionalen Präferenz: Internationale Investoren erwerben bislang vor allem Objekte innerhalb oder in der Nähe einer Metropolregion. Aufgrund positiver demografischer und wirtschaftlicher Entwicklungen bergen diese ein vergleichsweise geringes Investitionsrisiko.

Einheimische Investoren, die über eine detaillierte Marktkenntnis verfügen, investieren hingegen häufiger in Unternehmensimmobilien außerhalb von Ballungsgebieten, da sie die betreffenden Immobilien über makroökonomische Kennzahlen hinaus besser einschätzen können.

Alistair Marks, Finanzvorstand (CFO) der Sirius Facilities GmbH, bestätigt das: „Auch künftig wird der Schwerpunkt auf Investitionen in B- und C-Lagen im Großraum der Top-7-Standorte liegen. Denn Nachfrage und Preisbildung für unsere Produktangebote sind in diesen Lagen deutlich höher. Zudem bieten drittrangige Lagen im Umfeld von Spitzenstandorten größere Chancen als zweitrangige Lagen rund um B- bzw. C-Standorte.“

Hohe Eigennutzungsrate verhindert Investitionen

Unternehmensimmobilien sind in Deutschland nach wie vor häufiger eigengenutzt als etwa in den USA und im Vereinigten Königsreich. Damit der deutsche Markt für Unternehmensimmobilien nachhaltig ein attraktives Anlageziel bleibt, sollte dem Investmentmarkt mehr vom bislang eigengenutzten Bestand zugeführt werden. Nur so kann einer nachlassenden Investitionstätigkeit infolge fehlender Angebote vorgebeugt werden. Dies gilt insbesondere für die Flächenbestände großer Industrieunternehmen, die häufig nicht mehr in vollem Umfang für Eigennutzungen benötigt werden.

Zum Zusammenhang von Eigentumsquoten und Transparenz sagt Martin Czaja, Sprecher des Vorstandes der BEOS AG: „So wie die internationalen Investoren in der Transparenz weiter sind als wir, so sind sie dies auch in der Erfahrung mit unserer Assetklasse. Das zeigt schon ein Blick auf die Eigentumsquoten: Während in Deutschland 70 % der Unternehmen ihre Immobilien im eigenen Besitz halten, sind es in Großbritannien nur 40 %, in den USA nur 30 % und in Asien sogar nur 20 %. Ohne internationale Investoren hätten Unternehmensimmobilien hierzulande nicht zu einem solchen Höhenflug angesetzt.“

Sie möchten mehr zu den angesprochenen Themen erfahren? Dann möchten wir Ihnen die zweite Ausgabe des Magazins UI Insight #2 mit dem Schwerpunktthema „Deutsche Unternehmensimmobilien im globalen Kontext“ empfehlen. Darin:

- Alistair Marks, Finanzvorstand von Sirius, schreibt über das Potenzial der Assetklasse Unternehmensimmobilien für in- und ausländische Investoren

- Analytik: Deutsche Unternehmensimmobilien im globalen Kontext

- Im Interview spricht Martin Czaja, Sprecher des Vorstandes der BEOS AG, über das Geschäft mit internationalen Investoren

Ansprechpartner: Patrik Völtz, Studienleiter Logistik und Light Industrial bei bulwiengesa, voeltz [at] bulwiengesa.de